L’impact de la réforme fiscale sur les couples mariés frontaliers

Considérons les modifications des dispositions légales et règlementaires sous l’angle majeur des couples mariés non-résidents, autrement dit des couples mariés frontaliers qu’ils soient salariés ou pensionnés au Luxembourg.

Pas moins de 150 000 lettres de l’Administration des Contributions Directes ont été envoyées depuis ce début du mois d’Octobre à destination des contribuables mariés non-résidents (salariés ou pensionnés), leur demandant de se positionner avant le 31 octobre 2017 quant à leur choix d’imposition suite à la mise en application de la réforme fiscale entrée en vigueur au 1er janvier 2017.

La réforme fiscale en bref

La réforme fiscale prévoit qu’à partir du 1er janvier 2018 les couples mariés non-résidents réalisant des revenus professionnels imposables au Grand-Duché seront d’office assimilés à la classe 1 – en application de l’article modifié 157bis L.I.R. Ainsi chaque conjoint sera imposé sur ses propres revenus, à la manière d’un contribuable célibataire et ce, sans tenir compte d’enfants qui constitueraient le ménage. Cela s’applique également lorsqu’un seul conjoint sur les deux travaille au Luxembourg.

Cependant, les couples mariés frontaliers ont la possibilité de demander à être assimilés fiscalement aux contribuables résidents afin de bénéficier des mêmes dispositions légales en termes de déductions, abattements et crédits, sous réserve de répondre à certains prérequis.

Conditions d’assimilation fiscales aux contribuables résidents

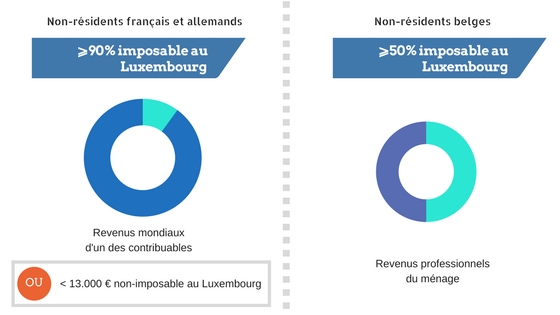

Avant la réforme fiscale les couples mariés frontaliers pouvaient être assimilés fiscalement à des résidents dès lors qu’au moins 90% des revenus professionnels d'un des deux conjoints étaient de source luxembourgeoise (et respectivement 50% pour les belges). Selon l’article 157bis L.I.R. les revenus professionnels englobent :

- le bénéfice commercial,

- le bénéfice agricole et forestier,

- le bénéfice provenant de l'exercice d'une profession libérale,

- le revenu net provenant d'une occupation salariée,

- le revenu net provenant de pensions et de rentes formé par les pensions touchées en vertu d'une ancienne occupation salariée et celles servies par une caisse autonome de retraite.

Dorénavant les couples mariés non-résidents peuvent être assimilés fiscalement aux contribuables résidents à la condition qu’au moins 90% des revenus mondiaux d’un des deux conjoints soient de source luxembourgeoise(1) ou que leurs revenus de source étrangère ne représente pas plus de 13.000 euros par an, même si ce revenu dépasse les 10% du revenu mondial(2) .

Précisons que selon l’article 156 L.I.R. les revenus mondiaux, qu’ils soient de source luxembourgeoise ou étrangère, se composent :

- des revenus professionnels précédemment cités,

- des revenus des capitaux mobiliers (les dividendes),

- des revenus de la location de biens,

- et enfin des revenus divers au sens des articles 99bis à 101, qu’ils soient de source luxembourgeoise ou étrangère (bénéfice de spéculation, cession de participation importante etc.).

Concernant les couples mariés frontaliers belges, il suffit qu’au moins 50% des seuls revenus professionnels du ménage soient de source luxembourgeoise pour pouvoir être assimilé fiscalement à un contribuable résident.

Résumé des conditions d’assimilation fiscales

Le cas des salariés travaillant dans plusieurs pays

Au-delà d’un certain nombre de jours de travail prestés en-dehors du Luxembourg par un salarié luxembourgeois résident ou non, le contribuable devient imposable sur la part de ses revenus dans le pays où la prestation a eu lieu. Cela signifie que ce pays est en droit d’imposer la part relative des revenus générés sur son sol.

Néanmoins il existe des seuils de tolérance en-dessous desquels les pays concernés n’imposent pas les revenus et ceux-ci restent donc pleinement imposables au Luxembourg. En Belgique et en Allemagne, les seuils sont respectivement de 24 jours et 19 jours par an.

Afin d'apporter plus de flexibilité quant à l'application de la règle des 90% des revenus de source luxembourgeoise, le Luxembourg prévoit quant à lui un seuil de 50 jours par an(2). Lorsqu’un salarié luxembourgeois (résident ou non) preste moins de 50 jours par an dans son pays de résidence ou dans un autre pays que le Luxembourg, alors ses revenus imposés dans cet autre pays seront considérés comme des revenus de source luxembourgeoise.

Choix d’imposition fiscales

Dès lors que les couples mariés non-résidents français, allemands et belges remplissent les conditions pour être assimilés fiscalement aux contribuables résidents, trois options sont à envisager :

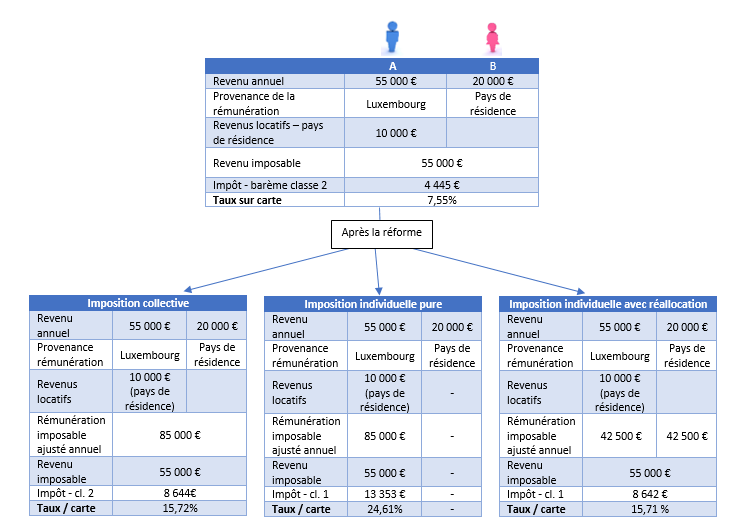

- L’imposition collective des revenus mondiaux des deux conjoints sur la base d’un taux calculé conformément au barème de la classe d’impôt 2 et applicable aux revenus luxembourgeois.

La carte d’impôt ne mentionne plus une classe mais un taux. Avec cette option, les conjoints sont tous deux solidaires du paiement de l’impôt du ménage et une déclaration fiscale commune est obligatoire.

- L’imposition individuelle pure : chaque époux est redevable individuellement de son propre impôt sur ses seuls revenus mondiaux. Il est question ici aussi d’un taux mentionné sur la carte d’impôt lequel est déterminé selon le barème de la classe 1. Ce taux s’applique ensuite uniquement aux revenus de source luxembourgeoise pour déterminer la somme due. Dans ce cas les époux ne sont pas solidaires de l’impôt et la déclaration fiscale commune est obligatoire. Quant aux éventuelles déductions et autres abattements extraprofessionnels, ceux-ci sont répartis de manière égale entre chacun des époux.

- L’imposition individuelle avec réallocation : cette option a l’avantage de pouvoir définir le revenu à allouer à chacun des époux afin de respecter un équilibre et une équité au sein du couple, en fonction des revenus de chacun. Par défaut l’administration applique une répartition à hauteur de 50%. Il en résulte que chacun des époux est alors imposé sur sa part relative de revenus mondiaux du ménage réalloué. Le taux mentionné sur la carte d’impôt de chaque époux est défini selon le barème de la classe 1. La responsabilité en matière du paiement de l’impôt est limitée et la déclaration fiscale est obligatoire. Les déductions d’impôts et abattements extraprofessionnels sont déduits des revenus du ménage avant l’application de la réallocation.

Pour l’année fiscale 2018, le choix de la méthode d’imposition entre l'imposition collective, l'imposition individuelle pure ou avec réallocation peut être effectué jusqu’au 31 mars 2019. Au-delà de cette date, le choix effectué est irrévocable(2). Notons que ce choix doit être effectué par les deux conjoints (Demande d'individualisation).

Exemple

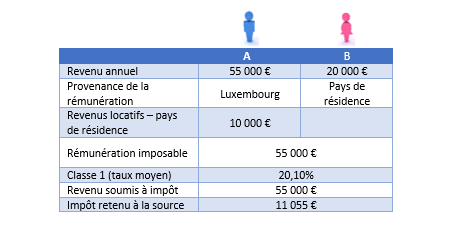

Prenons l’exemple d’un couple marié non-résident dont l’un des contribuables (A) travaille au Luxembourg et l’autre (B) dans son pays de résidence (en France ou en Allemagne).

(A) a un revenu global de 65.000 euros dont 10.000 de source non luxembourgeoise ce qui signifie que son revenu de source luxembourgeoise ne représente que 85% de son revenu mondial (55.000*100/65.000) si le contribuable réside en France ou en Allemagne, alors qu’il représente 100% de son revenu professionnel pour le contribuable qui réside en Belgique.

Pour le contribuable qui réside en France ou en Allemagne la règle des 90% n’est pas respectée mais le revenu de source non luxembourgeoise étant inférieur à 13.000 euros, il pourra prétendre à être assimilé à un résident.

Le revenu à prendre en compte pour le calcul du taux d’imposition est le revenu mondial soit 85.000 euros (55.000 + 10.000 + 20.000).

Le revenu soumis à l’impôt luxembourgeois est uniquement le revenu de source luxembourgeoise à savoir les 55.000 euros.

Examinons les choix possibles des contribuables qui résident en France ou en Allemagne.

Si les contribuables résidants en France ou en Allemagne décident de ne rien faire suite au courrier reçu par l’Administration des Contributions Directes, alors la classe 1 sera appliquée :

Afin de déterminer la meilleure option fiscale possible selon votre situation, il est utile de faire des simulations en ligne via « MyGuichet ». Nos conseillers se tiennent également à votre disposition pour étudier votre dossier et identifier le choix optimal pour vous.

(1) En application de l’article 157ter L.I.R.

(2) Sous réserve d’approbation parlementaire

Fiduciaire

Fiduciaire